- Entre em contato conosco:

- (48) 3644-1333

- seeb.laguna@terra.com.br

TST valida norma coletiva e reafirma prevalência do negociado sobre legislado.

28 de janeiro de 2025

Itaú compra 15% da Neospace, startup de inteligência artificial para o setor financeiro.

29 de janeiro de 2025Juro do rotativo chega 450,5% ao ano, segundo BC.

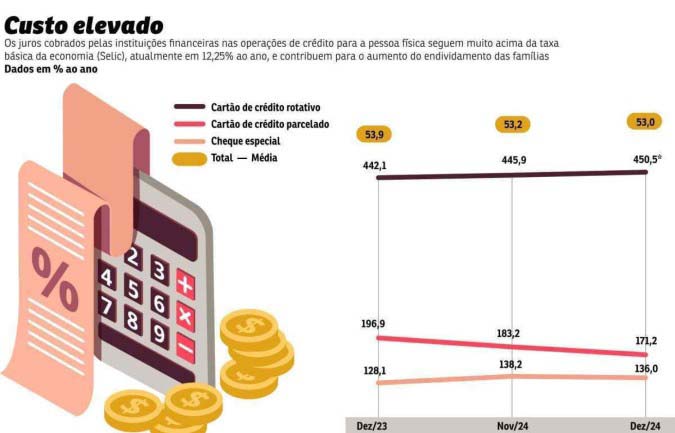

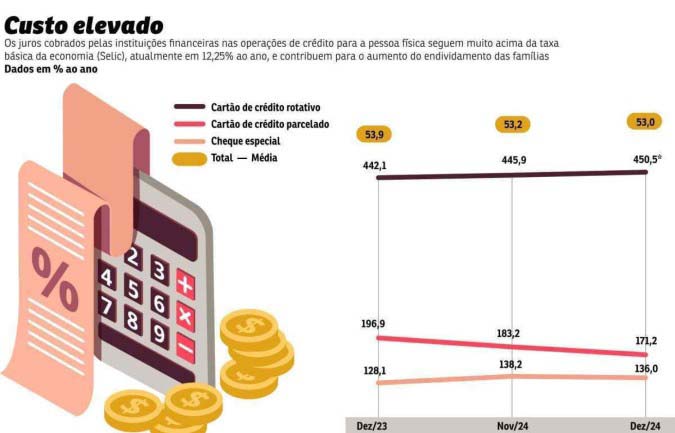

A taxa média de juros cobrada no rotativo do cartão de crédito subiu de 445,9% para 450,5% ao ano, entre novembro e dezembro de 2024, um aumento de 4,6 pontos percentuais, conforme dados do Banco Central (BC), divulgados ontem. Essa taxa anual é a maior desde maio de 2023, de 454%.

Os juros parcelados do cartão de crédito caíram de 183,2% para 171,2% ao ano, entre novembro e dezembro. E, ao se considerar o juro total do cartão de crédito — que combina rotativo e parcelado — a taxa recuou de 82,1% para 76,9% anuais no mesmo intervalo. O custo do cheque especial também diminuiu nesse mesmo período, de 138,2% para 136% ao ano. Em dezembro de 2023, essa taxa estava em 128,1%.

Desde 3 de janeiro de 2024, entrou em vigor um limite legal para os juros cobrados nas operações de cartão de crédito. A nova regra, aprovada pelo Congresso Nacional, estabeleceu que os encargos do rotativo e do parcelado não poderiam ultrapassar 100% do valor principal da dívida, caso os bancos não chegassem a um acordo, situação que foi confirmada pelo Conselho Monetário Nacional (CMN). Embora as taxas anuais divulgadas pelo Banco Central superem o limite legal, isso não significa, necessariamente, que os bancos estejam descumprindo a lei.

O registro do BC reflete um cálculo estatístico baseado na extrapolação das taxas cobradas mensalmente pelas instituições financeiras para o período de um ano. Na prática, os consumidores geralmente permanecem no rotativo do cartão de crédito por apenas alguns dias ou semanas, não acumulando o juro anual total. Fernando Rocha, chefe do Departamento de Estatísticas do Banco Central, explicou que a instituição continuará publicando os dados anuais como referência para o comportamento das taxas de juros. “Esses dados são importantes para monitorar a velocidade de aumento ou redução das taxas no sistema como um todo”, disse o técnico, ontem, aos jornalistas. Além disso, a série histórica ajuda a compreender como os juros cobrados pelos bancos afetam o custo total do crédito no país.

De acordo com dados do Banco Central, os juros médios cobrados do crédito das instituições financeiras para a pessoa física apresentaram um leve recuo, de 53,2% para 53%, entre novembro e dezembro. Apesar dessa queda marginal, os juros para empréstimos seguem caros para o consumidor, uma vez que a taxa básica da economia (Selic) e que é referência para o crédito interbancário, está em 12,25% ao ano.

A medida que limitou os juros do cartão de crédito foi aprovada com o objetivo de aliviar o endividamento das famílias brasileiras, já que o cartão é uma das modalidades de crédito mais caras e utilizadas no país. Com o teto de 100%, a expectativa é que a população tenha maior previsibilidade nos custos e evite o acúmulo de dívidas impagáveis.

No entanto, analistas destacam que a efetividade da lei dependerá da fiscalização rigorosa e de ajustes no modelo de concessão de crédito pelos bancos. “O teto dos juros é um passo importante, mas o acesso a taxas mais justas e o estímulo a modalidades de crédito mais baratas também são essenciais para reverter o cenário atual”, avaliou o especialista autônomo do setor financeiro Marcos Almeida.

Copom

Começa hoje a primeira reunião do ano do Comitê de Política Monetária (Copom), do BC, em meio a um cenário de sinais econômicos mistos e crescente pressão inflacionária. A expectativa do mercado é de que o colegiado eleve a taxa Selic em mais 1,0 ponto percentual, para 13,25% ao ano, conforme o colegiado havia sinalizado na reunião anterior, em dezembro.

O BC deu início ao ciclo de aperto monetário, em setembro passado, e, segundo analistas, juros elevados e maiores restrições no crédito começaram a impactar o consumo e os investimentos, mas ainda não foram suficientes para conter, de forma significativa, as pressões inflacionárias, tanto que eles esperam que o Copom eleve de 4,5% para 5% a projeção para o Índice de Preços ao Consumidor Amplo (IPCA) deste ano e de 3,8% para 4%, a previsão para o indicador no terceiro trimestre de 2026, novo horizonte relevante mirado pelo Comitê.

Inadimplência

A taxa média de inadimplência registrada pelos bancos nas operações de crédito apresentou leve recuo em 2024, fechando o ano em 3%, contra 3,2% no fim de 2023, segundo os dados do Banco Central. O movimento reflete uma recuperação gradual da capacidade de pagamento de famílias e empresas, em um contexto de juros elevados e inflação ainda presente.

Entre as operações realizadas com pessoas físicas, a inadimplência caiu de 3,7% em dezembro de 2023 para 3,5% no final de 2024. Esse recuo é atribuído por especialistas a um conjunto de fatores, incluindo maior conscientização financeira e renegociação de dívidas com condições mais favoráveis.

Apesar da redução da inadimplência, o endividamento das famílias continua alto, influenciado pelo crédito mais caro e pelo aumento do custo de vida. Conforme dados do BC, o endividamento total das famílias chegou a 48,2% da renda acumulada em 12 meses, o maior patamar desde maio de 2023, de 48,4%. E, de acordo com os números do Indicador de Inadimplência realizado pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), quatro em cada 10 brasileiros adultos estavam negativados em novembro de 2024, o que equivale a 68,62 milhões de consumidores.

Embora o grupo com maior índice de inadimplência seja a faixa etária de 30 a 39 anos (23,60%), o aumento da inadimplência entre os idosos chama a atenção. Entre as pessoas de 50 a 64%, por exemplo, o percentual é de 19,87%. (Fonte: Correio Braziliense).